前回のコラムに引き続き、近年増加している副業に関して、税務上の取り扱いがどのようになるのかをご説明していきます。前回のコラムの内容はこちら。

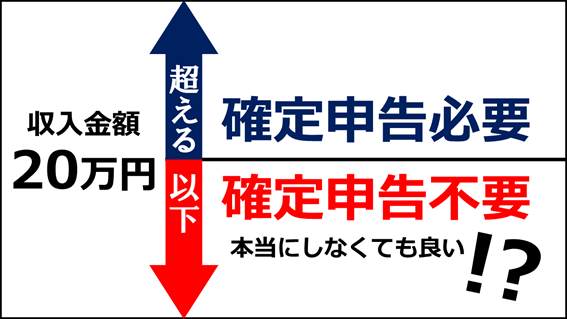

1.20万円以下でも確定申告をするほうがよい場合

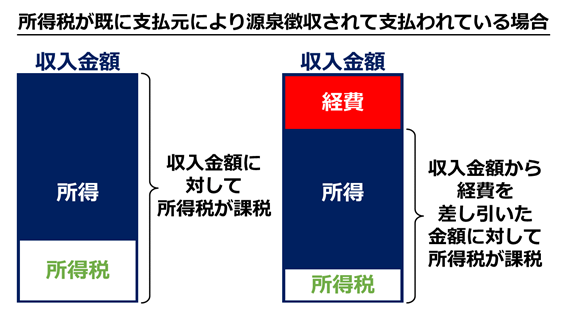

副業で得た収入金額が、既に支払元により源泉徴収されて支払われている場合には所得金額が20万円以下であっても確定申告をしたほうがよい可能性があります。例えば、原稿料の報酬として受け取った金額は原則10.21%の所得税が既に源泉徴収されており、本来の収入金額から所得税の金額が差し引かれて支払われています。所得税は、収入金額から必要経費を差し引いた所得金額から計算されますが、原稿料のように原稿収入で得た収入金額そのものに対して所得税が課税されると、その収入を得るために支払った必要経費の額が控除できておらず本来納付すべき所得税額よりも高くなっている可能性があるためです。

この所得の計算には必要経費の算出が必要ですが、ここでいう必要経費とは、その収入を得るためにかかった費用をいい、主には事業所得、不動産所得、山林所得、及び雑所得の4つの所得金額を計算する際に収入金額から控除されるものです。どのような費用が必要経費になるかは副業の種類によって異なります。

(必要経費の例)

- 商品を販売する場合:商品の仕入代金、広告費など

- ブログ等で広告収入を得る場合:編集ソフトの購入費、サーバー費用等

- 原稿料で収入を得る場合:参考書籍代金、事務用品など

※会社員で給与を得ている場合は給与所得控除

給与収入に関しては一人ひとり個別に必要経費を計算することが難しいという問題があります。そこで、これくらいの給与収入であればおよそこれくらいの経費がかかるだろうという想定で、収入に応じて一律の給与所得控除≒サラリーマンの費用が設けられています。たとえば、会社員の方は仕事用の鞄、スーツ、靴などをご自身で購入されているかと思います。その他にも身だしなみを整えるためのお金も必要かもしれません。こうした費用を国が統計的に調査して、税金の負担が公平になるように設定している仕組みのひとつが給与所得控除です。給与所得を得るためにかかった費用の計算を一人ひとり個別に行う事が難しい為、「給与所得控除」の計算式を用いて所得金額を計算します。

2.所得の種類

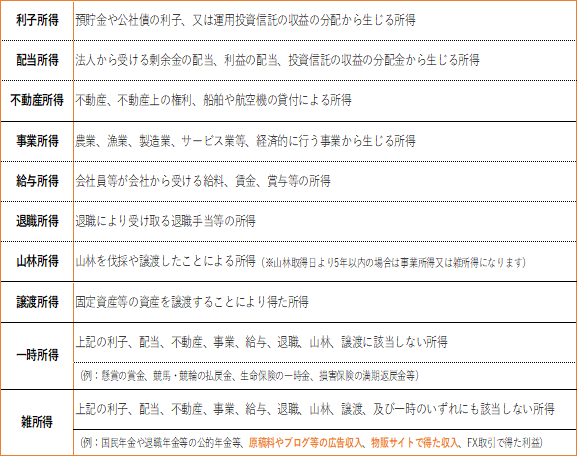

所得には様々なものがあり、全部で10種類に分かれます。

≪所得の種類≫

副業で得られる所得で多いものはアルバイトによる給与所得、ネット販売やオークションサイトでの収入による雑所得等があり、これら所得の種類に応じて確定申告書の記入方法が変わります。

3.副業における『事業所得』もしくは『雑所得』の判断

所得には様々な種類があることをお伝えしましたが、「じゃあ『事業所得』と『雑所得』の違いは何?」と思われる方もいらっしゃるかもしれません。この2つの所得に関して、実は税法上の明確な線引きは存在せず、個々のケースにより判断していくことになります。事業所得は「事業から生じる所得」であり、雑所得は「事業所得を含むその他の9種類の所得に当てはまらない所得」です。つまり事業性があるかどうかの判断が重要となりますが、その判断は主に次の4つの要件を確認するとよいでしょう。

≪事業所得となる可能性のある要件≫

- その仕事を事業として継続して行っているか

- 営利を目的とした事業であり、売上や利益を確保できる体制となっているか

- 融資を受ける場合は事業主本人の名義で受けているか、また事業を遂行する上で事故が発生した場合に賠償責任を負えるか

- 客観的にみて事業として成立していると言えるか、本業の片手間でしていないか

上記の要件すべてに該当する場合は事業所得となる可能性があります。反対に該当しない場合は、副業という扱いとなり雑所得です。

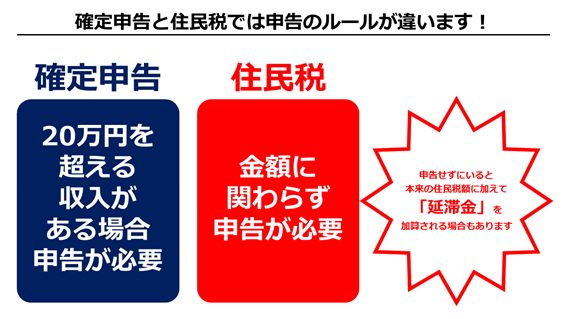

4.20万円以下でも住民税の申告は必要

さて、これまで述べてきたいわゆる「20万円ルール」は所得税の確定申告のお話しとなります。住民税においては、副業収入の金額に関わらずお住いの各市区町村に申告する必要があり、申告せずにいると本来の住民税額に加えて「延滞金」を加算される場合があります。副業で得た収入が20万円以下で確定申告を行わない場合には注意が必要です。一方、確定申告をした場合には納めるべき所得税額が決定するだけでなく、その内容はお住いの各市区町村へも通達されます。従って各市区町村は誰がいくらの収入を得たかを把握するところとなり、結果として副業による収入金額も把握できるため改めての住民税の申告は不要となります。

5.普通徴収を選べるのは給与所得を得ている人“以外”

住民税の納付方法は、納付書を用いて自分で納付する「普通徴収」と給与から直接天引きとなる「特別徴収」があります。会社員の方など給与所得を得ている方が副業をする場合、『本業の会社に副業を知られたくないので住民税を普通徴収にしたい』と思われる方もいらっしゃいますが、普通徴収を選択できるのは『副業先で給与所得“以外”を得ている人』です。例えばアルバイトやパート等により得ている副業の所得が給与所得の場合、原則として普通徴収を選択することはできません。給与所得は他の所得と異なり、本業の給与所得と副業で得た給与所得は合算されることになっています。その合算された給与所得金額をもとに算出された住民税額がお住いの市区町村から本業の会社に通知され、通知を受けた本業の会社は特別徴収として月々の給与から住民税の金額を天引きしていくことになります。そのため仮に副業を隠していたとしても、本業の会社に住民税額を知られることにより副業をしていることも把握されてしまいますので、副業を行う際は予め本業の会社にご相談されておくことをお勧めいたします。ただし副業での所得が「事業所得」や「不動産所得」等の場合は普通徴収を選択することが可能です。

6.まとめ

≪所得税≫

- 副業先で得ている給与収入、各種所得金額の合計額が年間20万円超の場合は所得税の確定申告が必要

- 「所得」の計算方法は「収入金額ー必要経費」である

- 「事業所得」と「雑所得」かの判断は事業性の有無であり、副業の多くは雑所得に該当する

≪住民税≫

- 「20万円ルール」は所得税の申告の話、住民税は収入金額に関わらず申告が必要

- 給与所得を得ている人が副業先でアルバイト、パートとして勤務する場合は住民税の普通徴収は選べない

- 本業の給与所得と副業の給与所得は一本化され、住民税の納付は本業の会社から給与天引きされる

副業に関する税務上の取扱いについて2回に渡りお伝えしました。SNSの普及もあり副業で収入を得る方法は様々ですが、どの副業においても収入があれば正しく申告することが重要です。副業における税務上の取扱いについては少々複雑で分かりにくい部分もあるかと思います。国税庁にて相談窓口も開設されておりますので、個人で判断せず、国税庁HPやお近くの税務署にご相談ください。