令和6年度の税制改正大綱にて『定額減税』の実施が決定しました。令和6年6月からスタートされる予定の定額減税、具体的にはどのような制度なのでしょうか。今回は定額減税の内容と会社員と個人事業主の実施法の違いについて、どのような扱いになるのかをご説明します。

定額減税とは?

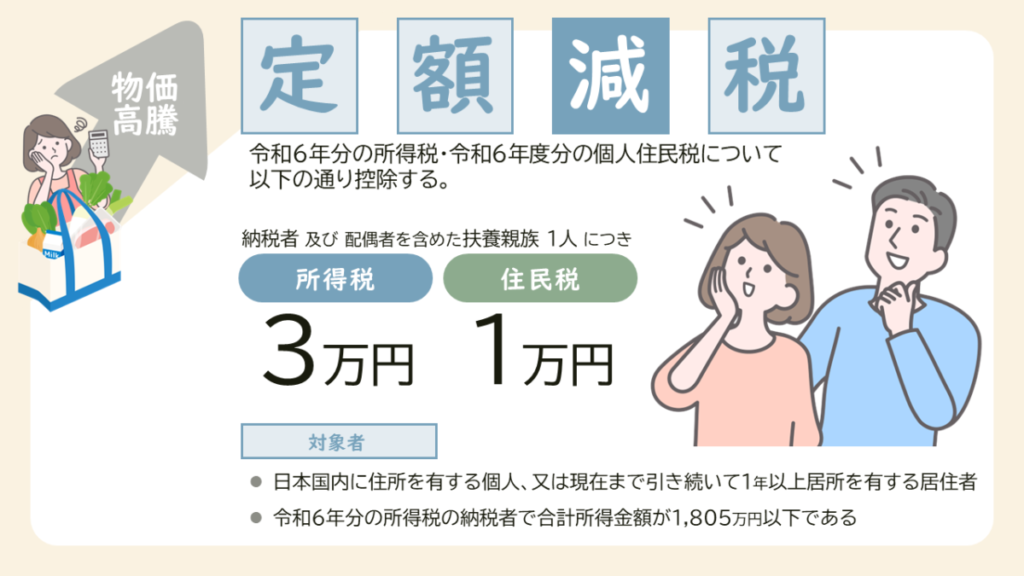

昨今の物価高騰に賃金上昇が追い付かず、国民の生活に負担が重くのしかかっていることを受けて、国民の負担軽減を目的に令和6年に限って所得税3万円、住民税1万円の合わせて4万円を減税するという施策です。

1.定額減税の対象となるのはどんな人?

対象者は以下の要件を満たした人です。

- 日本国内に住所を有する個人、または現在まで引き続いて1年以上居所を有する個人

(=居住者) - 令和6年分の所得税の納税者で、令和6年分の所得税にかかる合計所得金額が1,805万円

以下※である人(給与収入のみの場合は2,000万円以下)

※合計所得金額で判断されるため、事業所得の他に給与所得がある方や、土地や建物の売却などにより譲渡所得がある方はそれらも含めて計算します。

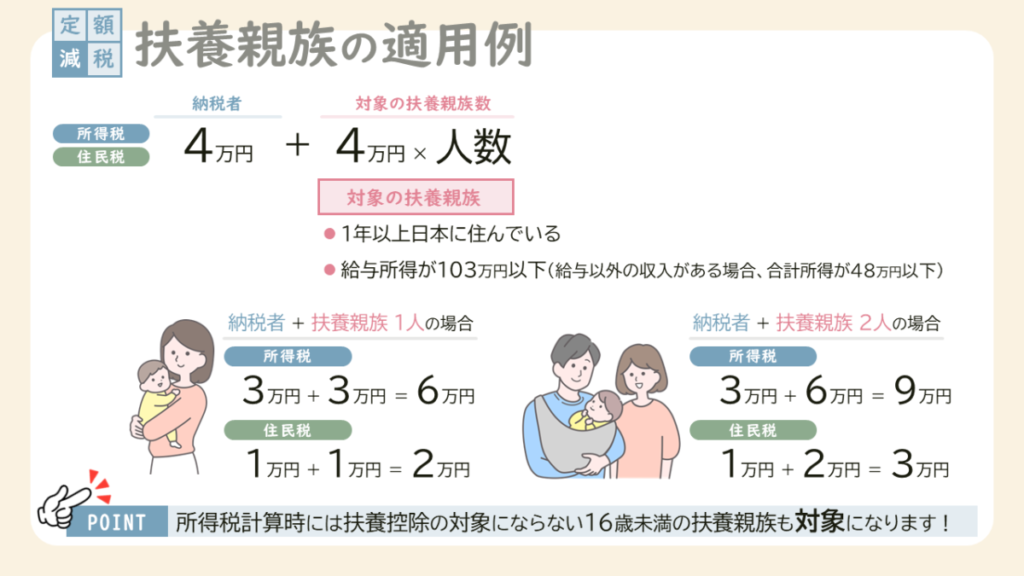

また、同一生計配偶者や扶養親族がいる場合はその親族等についても定額減税の対象となります。定額減税における同一生計配偶者とは、令和6年12月31日の現況で減税対象者本人と生計を一にしている配偶者(青色事業専従者等は対象外)であり、尚且つ年間の合計所得金額が48万円以下(給与収入のみの場合は103万円以下)である人を指します。扶養親族も同一生計配偶者と同じく、減税対象者本人と生計を一にしており年間の合計所得金額が48万円以下であることが条件です。定額減税における扶養親族については、通常の所得税計算の際には扶養控除の対象とならない16歳未満の扶養親族についても定額減税においては対象となるので注意しましょう。

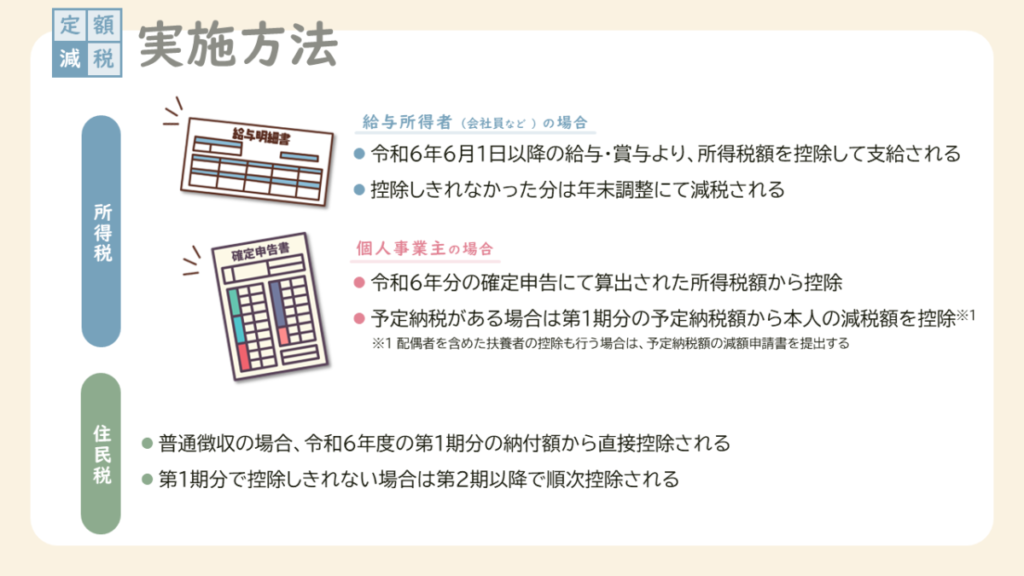

2.定額減税の実施方法は?

所得税の実施方法

所得税における減税額は本人3万円、同一生計配偶者・扶養親族1人あたり3万円です。定額減税は令和6年6月1日以後実施となりますが、減税の方法は減税対象者本人が得る所得の種類によって異なってきます。

① 会社員など給与所得者の場合

給与所得者の方は、毎月の源泉徴収分が減税されます。令和6年6月1日から減税額に達するまで所得税が控除されるため、その分手取り額が増えます。毎月の給与で減税しきれなかった分は、年末調整にて減税されます。源泉徴収制度の仕組みについては、「源泉徴収制度の仕組みを理解しよう!」をご覧ください。

② 公的年金等の受給者の場合

令和6年6月1日以後、最初に支払われる公的年金の源泉徴収分から減税されます。以降、減税額に達するまで、令和6年中に支払われる公的年金の源泉徴収分より順次減税されます。減税しきれなかった分は確定申告にて調整することとなります。確定申告について年金所得者の申告不要制度により申告が不要な場合もございますので、詳しくはお近くの税務署窓口にお尋ねください。

③ 減税対象者が個人事業主で事業所得がある場合

減税対象者が個人事業主で事業所得がある場合は、原則令和6年分の確定申告(令和7年2月16日~3月15日申告)において算出された所得税額から定額減税分の金額を控除することとなります。ただし令和5年分の確定申告結果に基づいて予定納税がある場合は、令和6年の第1期(7月)に納める予定納税額から本人の減税額(3万円)を控除した金額で納税して減税は終了となります。なお、同一生計配偶者や扶養親族がいる場合は、予定納税額の減額の承認申請手続きをすることで家族分についても納税額から控除することができ、第1期分(7月)から控除しきれない場合は第2期分(11月)で控除されます。この措置に伴い令和6年は予定納税の納期と減額の申請期限が以下のように変更されています。

第1期分の予定納税額の納期:令和6年7月1日~9月30日

令和6年6月末現況による予定納税の減額申請期限:令和6年7月31日

住民税の実施方法

住民税の減税対象者は上述した所得税における対象者と同じです。住民税における減税額は本人1万円、同一生計配偶者・扶養親族1人あたり1万円となっています。住民税は普通徴収の場合、令和6年度の第1期分の納付額から直接控除されます。住民税決定通知書に減税額(本人と扶養親族分)が記載され、第1期分で控除しきれない場合は第2期以降で順次控除される予定です。

なお、定額減税可能額が所得税額、住民税額を上回っており減税しきれない場合は、個人住民税を課税する市区町村より差額が給付されます(調整給付)。

今回は定額減税の取り扱いについてご説明しました。面倒な手続きは特にありませんが、給与明細などで正しく減税されているかの確認はしっかり行いましょう。特に個人事業主の方は確定申告での自身の減税手続きや、従業員に対して給与・賞与を支給している場合は各スタッフの減税額の管理などの対応が必要です。この機会に定額減税制度について理解を深め、6月の実施に備えましょう。